La escalada del tipo de cambio de las últimas semanas es el reflejo más palpable de la principal incógnita que atraviesa hoy a toda la economía: la forma en la que coalición gobernante resolverá la próxima transición presidencial.

Una mirada atenta revela que los fundamentals económicos (sequía, falta de reservas, déficit fiscal, inflación, caída del nivel de actividad) jugaron un rol secundario en la última corrida cambiaria. La fragilidad que denotan estos indicadores no es una novedad para nadie y tampoco hubo noticias que alteraran sustancialmente la situación en las últimas semanas. Más aún, el precio de mercado del tipo de cambio parecía reflejarlo bastante bien: el 14 de abril, cuando comenzaron a dispararse los tipos de cambio financieros, el contado con liqui (CCL) estaba en 400 pesos. Es decir, exactamente el mismo nivel que, ajustado por inflación, estaba a principios de año, el cual también coincide con el promedio del último trimestre de 2022. Ese valor está 13% debajo del pico de la salida de la convertibilidad. Hay bastantes malas noticias ya contenidas ahí.

En términos de sus catalizadores, tal vez la novedad más importante de las últimas semanas esté vinculada al anuncio del presidente Alberto Fernández de no presentarse para la reelección. Lo relevante no es la decisión en sí misma, sino que puso de manifiesto que, a menos de dos meses del cierre de inscripción de candidaturas, la coalición gobernante no cuenta todavía con candidatos definidos para competir en las próximas elecciones. La lectura económica es clara: ¿quién (y con qué rumbo) conducirá el barco hasta la transición presidencial en el oficialismo en esta coyuntura embravecida?

¿Quién (y con qué rumbo) conducirá el barco hasta la transición presidencial en el oficialismo en esta coyuntura embravecida?

Sin un candidato bien establecido que ordene las expectativas en torno al rumbo que seguirá el gobierno (o lo que es lo mismo: con tantos candidatos tan distintos), el proceso de toma de decisiones del oficialismo se vuelve menos previsible y más incierto. El pragmatismo se impone como necesidad y se vuelve el sello de la política económica. Este rasgo que tan bien le funcionó al peronismo a lo largo de toda su historia para adaptarse los cambios de la Argentina no es un atributo que tenga mucho valor en circunstancias como las actuales, en donde la incertidumbre es el principal enemigo por derrotar.

Un ejemplo de la importancia que tienen las definiciones del oficialismo para contener la reacción de mercado se vio en la falta de impacto que tuvieron los comunicados de la oposición difundidos en enero y febrero sobre un tema tan sensible como la dinámica de la deuda en pesos. Los precios de los títulos apenas se movieron; el ajuste extendió su curso previo, centrado en las cantidades. Es decir: el sector privado siguió achicando a ritmo estable su exposición real, renovando vencimientos dentro de los límites del presente mandato. Con la misma lógica y un poco más de audacia por la falta de perspectiva, la misma interpretación aplica al proyecto de dolarización de Javier Milei, una iniciativa con altas chances de convertirse en un homenaje involuntario a la memorable sagacidad de Raúl Baglini.

Tres decisiones ineludibles

“En teoría, no hay diferencia entre práctica y teoría. Pero en la práctica, sí la hay”. A este conocido refrán atribuido al beisbolista Lawrence Yogi Berra (y también a Albert Einstein, entre otros), le podríamos agregar un toque argentino: “especialmente cuando las papas queman”. Cualquier intento de estabilización tiene hoy un primer paso ineludible: que el gobierno resuelva las tensiones políticas que atravesaron todo su mandato detrás de la figura de un candidato. Recién a partir de ese momento adquiere sentido evaluar el conjunto de medidas que acompañen a esa decisión en los tres planos macro fundamentales: el cambiario, el monetario y el fiscal.

Mientras tanto, podemos adelantarnos a pensar al menos tres definiciones de corto plazo que deberán ser parte de esta campaña. La primera de ellas apunta a la relación con el FMI y al régimen cambiario. La postura ambivalente del Frente de Todos en relación al acuerdo con el Fondo está muy fresca en nuestro recuerdo desde su votación en el Congreso, pero esa ambivalencia ya se muestra inviable en un contexto como el actual. Lo más lógico sería que el Gobierno se vea obligado a mostrar algunas definiciones relativamente rápidas en esta materia.

[ Si te gusta lo que hacemos y querés ser parte del cambio intelectual y político de la Argentina, hacete socio de Seúl. ]

La discusión por el acuerdo con el FMI dejó de estar centrada en las metas por tres razones: la sequía las volvió obsoletas (junto al programa) hace más de dos meses; su flexibilización ya se renegoció hace un mes; su nuevo incumplimiento se confirmó hace 15 días. Hoy, en cambio, la negociación está centrada alrededor de la posibilidad de obtener fondos frescos en el curso de los próximos trimestres. La importancia de esta decisión es imposible de subestimar. En la definición de la postura del FMI estará involucrado la semana que viene todo el G7.

En el caso de una decisión favorable al Gobierno, es de imaginar que, con una brecha que supera el 100%, el régimen cambiario esté en el centro de la discusión. Y sería esperable también que una de las condiciones que ponga el FMI para la obtención de esos fondos frescos sea la introducción de modificaciones a este régimen, incluyendo un ajuste en su paridad. En otras palabras, el FMI daría fondos frescos no para mantener el actual régimen de cambiario y evitar así una devaluación del tipo de cambio oficial, sino justamente para lo contrario: para permitir que las modificaciones que introduzca el gobierno al régimen tengan un mayor respaldo en reservas y, con ellas, una chance mayor de éxito.

El FMI daría fondos frescos no para mantener el actual régimen de cambiario y evitar así una devaluación del tipo de cambio oficial, sino justamente para lo contrario.

¿Qué va a privilegiar el gobierno? ¿Su compromiso tácito frente al electorado de no validar un salto cambiario o la aceptación implícita de que la brecha se pueda seguir ampliando aún devaluando cada día más rápido? A juzgar por la reacción oficial de esta última semana (intervención récord en el CCL), no es obvia la respuesta. Tampoco es obvio que todos los precandidatos piensen igual este tema, o estén dispuestos a defenderlo en una campaña con el mismo énfasis. A su manera, el gobierno viene avanzando en esta agenda con la aceleración del ritmo de depreciación del tipo de cambio (hubo días esta semana en que superó el 200%), la introducción del llamado “dólar agro” (tipo de cambio múltiple sectorial y temporal) y la profundización y generalización del cepo cambiario para importaciones y algunas operaciones financieras.

Definir el rumbo en este plano le permitiría al gobierno evitar zigzags como los que incurrió para controlar el tipo de cambio, por ejemplo, comprando deuda en dólares en enero vendiéndola en marzo en condiciones peores. O consumir capital político imprescindible para ensayar un plan de estabilización que contenga la espiralización inflacionaria. En concreto: si el Gobierno está negociando un acuerdo de precios y salarios, resulta clave para su éxito que los ajustes que se pacten sean consistentes con los cambios de precios relativos que se proyectan (tipo de cambio y tarifas). De otra forma, cualquier shock sorpresa que se introduzca luego de firmado el acuerdo amenazará con licuar las voluntades y que el resto de las partes den por caído el compromiso.

Política monetaria y nominalidad

La política monetaria es el segundo de los tres puntos que planteamos sobre los que el Gobierno ya no tiene tiempo para postergar definiciones. En este sentido la pregunta clave es: ¿cuál es la nominalidad con la que podemos convivir? La decisión del BCRA de subir la tasa de interés en 300 puntos básicos (3%) la semana pasada y, luego de conocido el 7,7% de inflación de marzo, otros 1000 puntos esta semana luego de la corrida cambiaria, es una definición audaz que valida la voluntad de coordinar la nominalidad (inflación, tasas y tipo de cambio) en el orden del 140% anual efectivo.

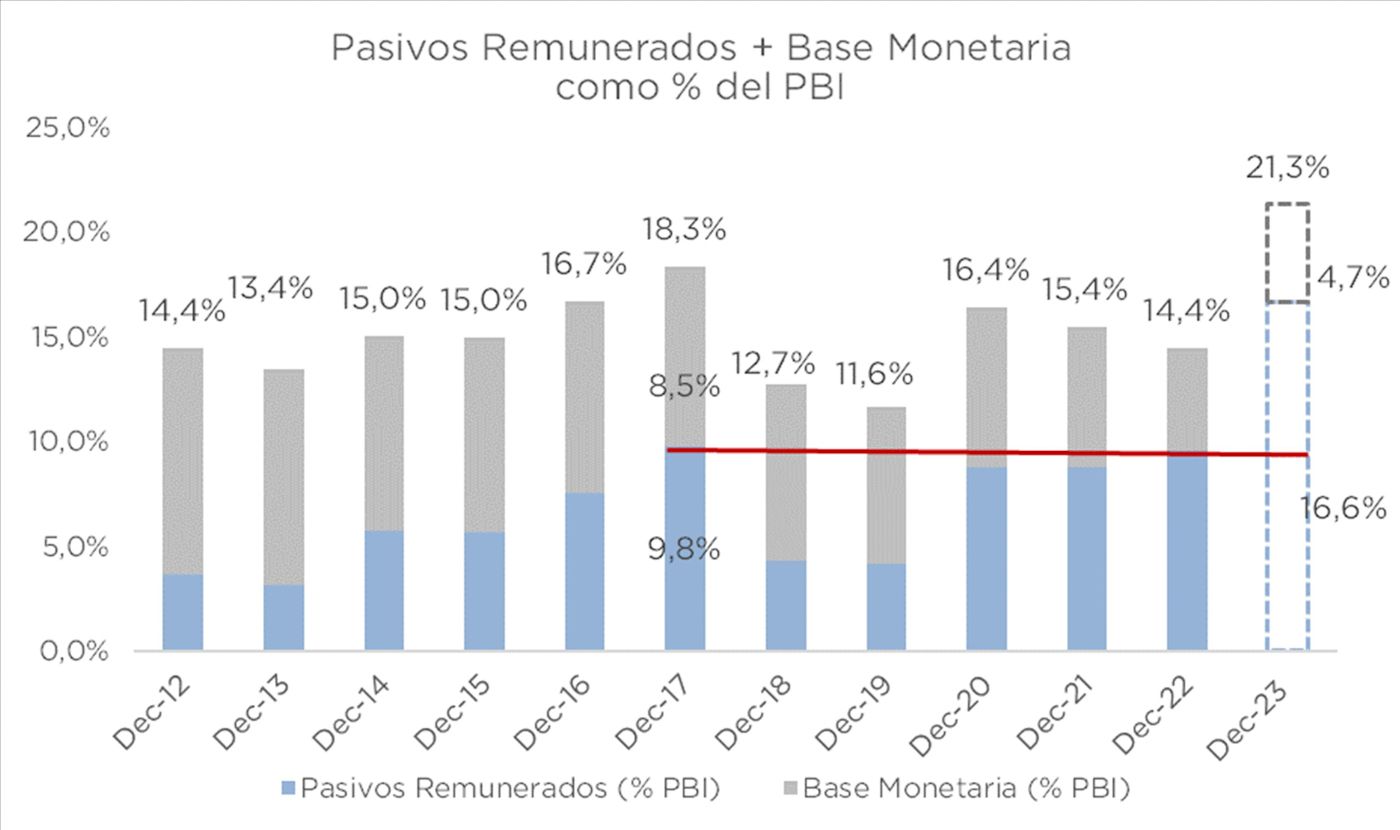

Subir escalones en esta carrera siempre es un riesgo, especialmente desde estos niveles. Pero estos riesgos se ven potenciados cuando consideramos la dinámica de los pasivos remunerados (Leliqs) del Banco Central. Durante 2022 la inflación prácticamente se duplicó sin que esto pudiera ser anticipado por un salto cambiario o por algún shock de una magnitud que lo justificara. El determinante último de este comportamiento, en nuestra interpretación, fue el límite que le puso el mercado al financiamiento voluntario del sector público. Para el Tesoro Nacional, éste se manifestó en la forma de la crisis de deuda en pesos de junio. Para el BCRA, en haber alcanzado el límite máximo de 10 puntos del PBI para los pasivos remunerados que había tocado en 2017 en la previa del desarme de la “bola de Lebacs”.

Si actualizamos nuestro análisis incorporando las condiciones actuales, debemos proyectar que los pasivos remunerados alcanzarán a fines de 2023 el 16,6% del PBI, un nivel muy por encima del máximo histórico. En otras palabras: con este nivel de tasas, la carga de los intereses es tan importante sobre la dinámica de las Leliqs que una nominalidad (inflación) del 140% no es suficiente para evitar que los pasivos remunerados sigan subiendo hasta niveles que no alcanzaron nunca.

Fuente: elaboración propia en base a datos del BCRA

Es ya, es ahora

Finalmente, como si todo lo anterior fuera poco, al Gobierno le queda la tercera materia sobre la que se ve obligado a dejar de estirar definiciones: el frente fiscal. O, si se quiere, la madre de todas las batallas. El intento de “estabilización desbalanceada” (política monetaria restrictiva sin una contrapartida acorde en el frente fiscal) es un fracaso que ha tenido mucho éxito en la historia económica argentina, independientemente del nivel de gasto agregado inicial. La política monetaria restrictiva permite ganar tiempo, pero ese tiempo debe usarse rápido y bien. De otra manera termina, ex post, agravando el problema original por la vía cuasifiscal.

Reducir el déficit es siempre una decisión política difícil. Pero lo es más en una situación como la actual, cuando el gasto es alto, la economía se está achicando y hay una elección presidencial prevista para dentro de seis meses. Previsiblemente, en este frente es donde menos novedades hemos tenido y donde más urgentes son las definiciones de parte del Gobierno. Sin novedades claras por este lado, la aspiración de una estabilización terminará con el sello de un slogan más de la campaña 2023.

La historia de nuestro país muestra que los cambios importantes nunca se lograron como resultado de una negociación concertada.

La historia de nuestro país muestra que los cambios importantes nunca se lograron como resultado de una negociación concertada sino como la consecuencia de una realidad que impuso cambios más rápido de lo que la política alcanzaba a procesarlos. Fue siempre la vía más costosa. Por eso un acuerdo general a la Moncloa es hoy inimaginable. Los tiempos no lo permiten. Tal vez en 2024 tampoco, pero ése será otro capítulo.

Una aspiración más modesta, como sería el ordenamiento político del gobierno detrás de un candidato que impulse y avale las medidas del gobierno en los próximos seis meses, debería ser un objetivo alcanzable. Es cierto: tal vez no sea suficiente para garantizarle un buen resultado en las elecciones de octubre. Pero sin dudas esta estrategia obtendrá un mejor resultado electoral que cualquier otra variante de ajuste macro desordenado. Por primera vez en muchísimo tiempo, puede ser que los incentivos de gobierno y oposición estén mínimamente alineados. Es más de lo que teníamos hasta acá.

Si te gustó esta nota, hacete socio de Seúl.

Si querés hacer un comentario, mandanos un mail.