(este artículo fue publicado originalmente el mes pasado en el ‘Anuario 2022’ de Seúl, que podés comprar acá.)

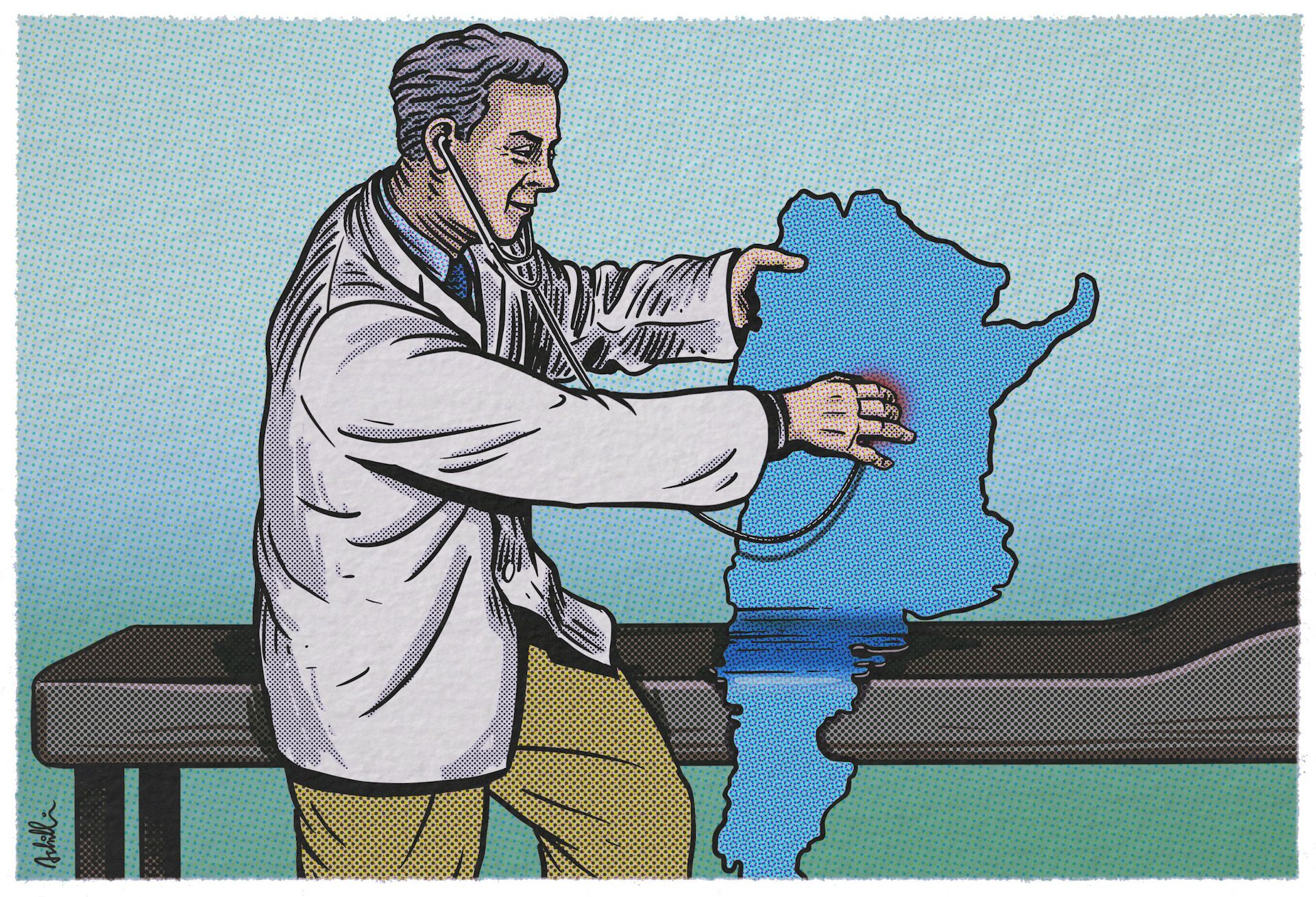

El año que viene se presenta desafiante en muchos aspectos, especialmente en la política y la economía. Hay muchas piezas sueltas y, casi con seguridad, el confort en alguno de sus elementos implica el desacople de otros. El ministro de Economía, Sergio Massa, tiene casi nulas chances de que le salga todo bien, pero al mismo tiempo tiene bajas probabilidades de que le salga todo mal. La mayoría de los economistas tendemos al “masomenismo” como el escenario más probable. El escenario base es el Plan Llegar. En otras palabras, creemos que la sal sala, el azúcar endulza y el Plan Llegar llega. Pero veamos cómo.

En este loop infinito podemos empezar por cualquiera de las variables clave: inflación, dólar, deuda, actividad y déficit están todas interconectadas. La alegría de una (si, por ejemplo, bajara la inflación) es la muerte de otra: sube el déficit y no hay cómo financiarlo más allá de la maquinita. Si, en cambio, se ancla el dólar oficial, faltarán productos, se frenará la actividad y tendrá impacto político.

Arranquemos por la inflación. De momento, las cifras de julio y agosto —con más de 7% mensual— parecen superadas, y ahora los precios se mueven a una velocidad del 6%. El Gobierno aspira en 2023 a bajar esa nominalidad a 4% mensual para poder arañar el 60% anual que está en el presupuesto. Creemos que eso es muy difícil de lograr y vemos más bien un statu quo que dejará a la inflación en torno del 110% para fin de 2023. Puede ser un poco menos, puede ser un poco más. Pero ni 60%, ni hiperinflación.

Para que la inflación converja al 4% se necesita más que pisar la caja de YPF con aumentos de combustibles moderados.

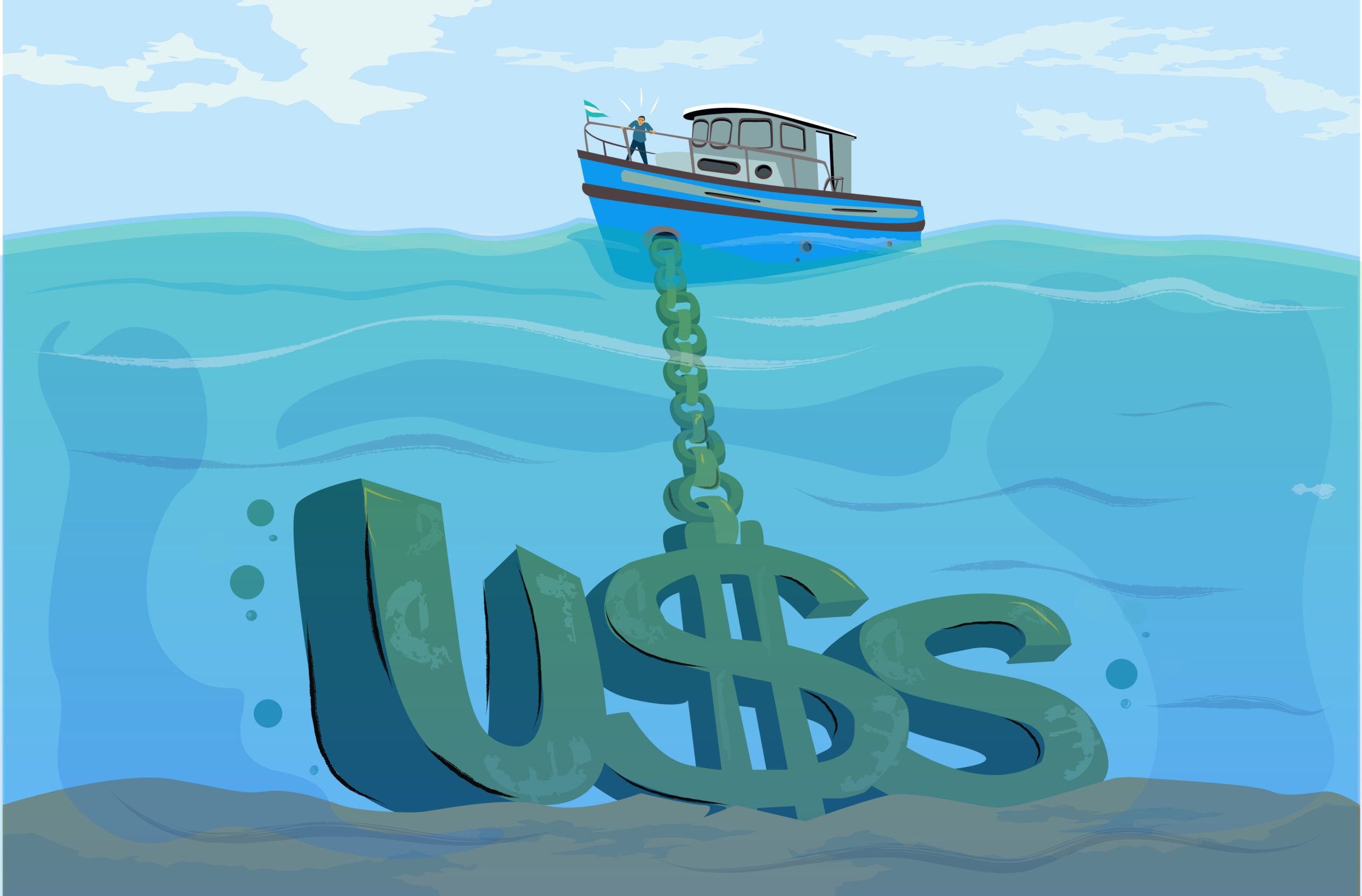

Para que la inflación converja al 4% se necesita más que pisar la caja de YPF con aumentos de combustibles moderados. ¿Será que los sindicatos le creerán a Sergio y las próximas paritarias se firmarán en línea con lo que añora el ministro? Otra incógnita: ¿el dólar oficial se podrá deslizar al 4%? La primera es difícil, pero es política. La respuesta a la segunda para nosotros es “no”. La Argentina tiene muy pocas reservas y además tendrá muy poca oferta de dólares. Es decir que, para sostener un 4% mensual de incremento del dólar que sea consistente con la meta de inflación, se deberían frenar mucho las importaciones o debería salir un conejo de la galera en términos de oferta de dólares.

Con las actuales condiciones climáticas, la oferta de trigo será mínima y están en jaque las producciones de maíz y soja, por lo que no es probable que ese conejo aparezca. Más aún, luego de dos rondas de dólar soja, ya nadie venderá nada en el mercado hasta que llegue el mesías de un nuevo tipo de cambio a medida. Pedir otra cosa es volver al Juan Carlos Pugliese de 1989 y su ya célebre: “Les hablé con el corazón, me contestaron con el bolsillo”. En este caso fue el propio Gobierno el que alimentó este comportamiento, y lo más probable es que ahora todo el mundo —y no sólo los sojeros— busquen incrementar stocks de productos exportables para poder ir a buscar su tipo de cambio amigo. Hay que prepararse para el dólar maíz, el dólar malbec y el dólar fruta para el Valle del Río Negro. Mar del Plata y la Patagonia irán por el dólar langostino y así sucesivamente, porque éste es un país federal y no es justo que sólo la pampa húmeda tenga dólar soja.

Además, como decía Milton Friedman, la inflación es siempre y en todo lugar un fenómeno monetario. Y la sensación es que en los próximos meses la emisión estará en buena forma. En los últimos dos meses el Banco Central emitió 345.000 millones de pesos para comprar deuda del Tesoro y así evitar que los precios caigan. A eso se suman 945.000 millones de pesos más por intereses de Leliqs y pases y el hecho de que, con alta probabilidad, el Banco Central emitirá más dinero para financiar el déficit de 2023. Para ponerlo en castellano: es de esperar que, aunque la situación no se descontrole, la inflación de 2023 sea un poco más alta que la de 2022. De estas dificultades financieras lo lógico es salir licuando.

Un éxito módico

Pero supongamos por un segundo que Massa es relativamente exitoso con los precios y todos los argumentos de los párrafos anteriores terminan siendo falaces. Pensemos que la floja actividad económica ayuda a desacelerar un poco la inflación. En ese escenario, el déficit fiscal no tiene cómo bajar. Las jubilaciones en términos reales subirían y el efecto licuación que la inflación genera, tanto en flujos como en stocks, no se daría. Ahí la pregunta pasa a ser: ¿quién financia el déficit? Otra forma de pensarlo es que, para que el déficit sea relativamente bajo en un año electoral, el Gobierno debería seguir subiendo las tarifas durante 2023. Acá surgen dos preguntas. La primera es política. ¿Dejará Cristina que Massa siga recortando subsidios? Si la respuesta es “no”, el déficit vuela. Si la respuesta es “sí”, la baja de la inflación es una quimera y el supuesto no tiene demasiado sentido. Posiblemente sea una combinación de ambas: no hay baja de inflación ni el déficit explota. Una especie de “siga-siga”, con meme de Pancho Lamolina.

Para ponerlo en números: este año el Gobierno destinará entre 2,7% y 2,8% del PBI para subsidios económicos (energía y transporte, principalmente). ¿Cuánto menos podría ser en un año electoral? Es posible que sea algo menor porque los precios de importación de combustibles serán más bajos. Pero que los subsidios sean menos que, digamos, 2,4% del PBI parece una opción difícil, políticamente hablando. Entonces habrá mucha emisión. No hay plata de organismos ni de mercados externos para financiar esto. Y, si hay emisión, hay inflación. A menos que alguien piense que los argentinos vamos a volver a demandar pesos como en la pandemia.

[ Si te gusta lo que hacemos y querés ser parte del cambio intelectual y político de la Argentina, hacete socio de Seúl. ]

La instrucción sobre la que trabajan Massa y su equipo es que se tiene que evitar una devaluación brusca del peso. Esto será posible siempre y cuando haya algo de oferta de dólares, algo que parece dudoso. Entonces el Plan B será restringir todavía más las importaciones. Pero sin importaciones no hay actividad económica y, con una economía flojita, los ingresos fiscales se resienten. Con más déficit del previsto hay que meter más emisión monetaria. También con menos importaciones hay más inflación. Así volvemos a aquella canción de Joaquín Sabina que se llama “Círculos viciosos”, porque si no se devalúa (por miedo a la inflación) lo más probable es que de todos modos la inflación aumente.

Es cierto que el proceso cuenta. Y que una inflación anestesiada es políticamente mejor (porque puede ser disimulada o porque la gente se acostumbra) que una devaluación potencialmente desordenada y con un alto pass through. En general, una devaluación sin plan y sin una administración que inspire confianza no sale bien. En ese sentido, la impresión es que el Gobieno agotará toda su artillería de cepos, medidas y desdoblamientos de facto antes que aceptar una devaluación. Aunque ya no lo use casi nadie, los sitios de noticias no mostrarán un dólar oficial devaluado. Y, si no queda otra, la sequía será una excusa válida. Después de todo, la sequía no es culpa ni de Alberto ni de Cristina, y se pueden evitar el papelón de culpar a Shell como en la devaluación de 2014.

El otro eslabón es el de la deuda. El mercado no quiere financiar más nada y a regañadientes renueva los vencimientos que quedan. Son más de 15 billones de pesos hasta septiembre de 2023. La mitad de ese paquete está ya en manos de organismos públicos, Banco Central y demás yerbas. Para la otra mitad rige el cepo. Recordemos que los bancos, las compañías de seguros y los fondos de inversión no tienen muchas opciones a donde ir. Algunas compañías que no tendrían problemas ideológicos en ir al MEP o al contado con liquidación están complicadas porque, al ser importadoras, no pueden recurrir a esos mercados.

El mercado no quiere financiar más nada y a regañadientes renueva los vencimientos que quedan.

Lo terrible es que, aun así, el Gobierno necesita el “ayudín” del Banco Central, que compra deuda y luego emite Leliqs para que esos pesos no queden en la calle. En la práctica lo que pasa es que los bancos terminan teniendo menos deuda del Tesoro y más Leliq. No cambia el balance del sector público, pero sí cambia la posibilidad de licuación. Como buena parte de la deuda del Tesoro está indexada (al dólar o a la inflación), es más difícil de licuar. Como las Leliqs son nominales, un aumento de la inflación hace la ecuación más sostenible. Aquí vienen los muchachos del FMI, que sacan el megáfono y gritan “queremos tasas reales positivas”. No los van a escuchar y lo saben. Es una especie de puesta en escena. El programa del Fondo es un chiste. Se dice por los pasillos que en Washington responden a todo que sí porque tienen pánico a que la Argentina vuelque si Cristina agarra la manija de nuevo. Por eso bancan a Massa: los une el espanto.

A todo este círculo vicioso de variables hay que sumarle la incertidumbre electoral. Una pregunta relevante es si la situación puede mejorar hacia mitad de año con encuestas favorables a la oposición. No contaría con ello. ¿Podría el gobierno actual resolverle parte del problema al próximo? Sería demasiado ingenuo, aun cuando lo prometan. “¿Cómo le vas a creer al PJ?”, diría Lilita Carrió.

En resumen, la situación es bien compleja y, aunque haya espasmos de buenas noticias (como una baja de la inflación en noviembre), los desequilibrios son tales que extrapolar una buena noticia al resto de 2023 sólo puede ser ingenuidad o engaño. Tampoco se puede asegurar que la situación vaya a desbarrancar. El FMI va a seguir desembolsando, el Gobierno hará algún mínimo ajuste fiscal y el resto lo harán el stock de parches y los tornillos del cepo para ir abriendo y cerrando las compuertas según se necesite. ¿Alcanza? En el escenario más probable, sí. Pero, si quiere, juéguese un doble en el Prode y póngale “empate” o “visitante”.

Si te gustó esta nota, hacete socio de Seúl.

Si querés hacer un comentario, mandanos un mail.